华光新材经营现金流连负7年上市即巅峰中国银河保荐

今日,华光新材股价上涨,截至收盘报19.39元,涨幅5.50%。

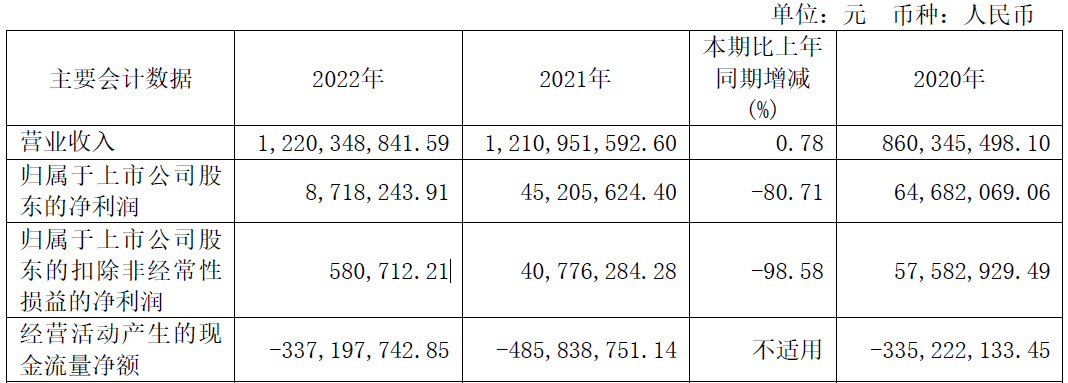

华光新材昨日披露2022年年度报告。去年公司实现营业收入12.20亿元,同比增长0.78%;归属于上市公司股东的净利润871.82万元,同比下降80.71%;归属于上市公司股东的扣除非经常性损益的净利润58.07万元,同比下降98.58%;经营活动产生的现金流量净额为-3.37亿元,上年同期为-4.86亿元。

2022年,华光新材的加权平均净资产收益率为0.96%,上年同期为5.01%,同比减少4.05个百分点;基本每股收益为0.10元/股,上年同期为0.51元/股,同比下降80.39%。

华光新材称,经综合考虑行业现状、公司发展战略、经营情况等因素,为保证公司稳定的现金流及可持续发展,并谋求公司及股东利益最大化,公司拟决定除2022年度已实施的股份回购外,2022年度不进行利润分配,不派发现金红利,不送红股,不资本公积转增股本。本次利润分配方案经董事会审议通过后,尚需提交股东大会审议。

对于业绩下降原因,华光新材称主要系2022年原材料白银总体呈现下降趋势,公司采购时点与销售结算时点存在差异使得部分成本结转单价高于销售材料价,造成2022年年度的毛利及毛利率下降,以及2022年计提股份支付费用1039.31万元。

华光新材于2020年8月19日在上交所科创板上市,发行数量为2200万股,发行价格16.78元/股,保荐机构为中国银河证券,保荐代表人为陈召军、何声焘。

华光新材上市首日开盘价47.00元,盘中最高57.35元,收盘报50.21元。此后该股股价一路震荡下行。

华光新材募集资金总额为3.69亿元,扣除发行费用后,募集资金净额为3.19 亿元。公司最终募集资金净额较原计划少3638.97万元。华光新材2020年8月13日发布的招股说明书显示,公司计划募集资金3.56亿元,分别用于年产4,000吨新型绿色钎焊材料智能制造建设项目、新型连接材料与工艺研发中心建设项目、现有钎焊材料生产线技术改造项目、补充流动资金。

华光新材上市发行费用为5002.97万元,其中保荐机构中国银河证券股份有限公司获得保荐及承销费用2825.35万元,中汇会计师事务所获得审计及验资费用1320.76万元,北京观韬中茂律师事务所获得律师费283.02万元。

华光新材上市前的招股书显示,其经营现金流连负4年。2016年至2019年,华光新材经营活动产生的现金流均为净流出状态,分别为-7743.49万元、-8722.85万元、-1.88亿元和-1.51亿元。2020年、2021年、2022年,公司经营活动产生的现金流持续告负,分别为-3.35亿元、-4.86亿元和-3.37亿元。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。

-

最新内容